L’intégration sur la plateforme PornHub – 115 millions de visiteurs par jour pour des revenus estimés à plus de 350 millions de dollars par an – du stablecoin Tether comme moyen de paiement suite à la décision de Paypal de suspendre son service offre l’occasion d’aborder les enjeux juridiques que pose l’intégration d’un stablecoin au sein d’une marketplace.

Les stablecoins soulèvent en effet d’épineuses questions réglementaires au regard des multiples régimes susceptibles de s’appliquer : services de paiement, monnaie électronique ou encore le régime des Prestataires de Services sur Actifs Numériques (PSAN).

Quel cadre juridique pour les stablecoins ?

L’analyse des qualifications juridiques envisageables implique un bref rappel des trois types de stablecoins :

- le stablecoin « fiat-collateralized » dont la valeur est garantie par une monnaie ayant cours légal, de loin le plus classique, à l’instar du Tether à parité avec le USD ;

- le stablecoin « crypto-collateralized », dont la valeur est garantie par une contrepartie en cryptomonnaies à l’aide d’un mécanisme automatisé, comme le DAI émis par MakerDAO ;

- et le stablecoin « non-collateralized », à l’image du feu projet Basis, dont la valeur est stabilisée par un mécanisme de régulation automatique du nombre de tokens. Toutefois, ce mécanisme de stablecoin reste théorique à ce jour.

Si le stablecoin fiat-collateralized est intuitif, il présente l’inconvénient de reposer sur un tiers de confiance en charge de la conservation des fonds en fiat, vulnérable à une attaque informatique ou une action judiciaire. Tether est ainsi en délicatesse avec le Procureur général de New York en raison du gel d’une partie des fonds en fiat. Enfin, ce mécanisme rapproche dangereusement le stablecoin d’une monnaie électronique, dont l’émission est illégale en l’absence de l’agrément idoine.

Le stablecoin crypto-collateralized a l’avantage de reposer entièrement sur des cryptomonnaies et des smart contract, lui permettant d’échapper largement à la réglementation financière. En France, il correspond à la définition d’un actif numérique au sens de la loi PACTE dont la vente et la conservation pour le compte de tiers nécessitent un enregistrement préalable auprès de l’AMF et la mise en oeuvre d’exigeantes mesures de lutte contre le blanchiment (KYC/AML).

Pourquoi utiliser un stablecoin au sein d’une marketplace ?

Au-delà de l’engouement qui a suivi l’annonce du projet Libra, le recours à un stablecoin peut être justifié dans deux cas précis :

- le développement de services fondés sur le caractère programmable (smart contract) de ces tokens, comme la fourniture d’un service de séquestre à l’occasion d’une transaction en ligne, de résolution des litiges comme Kleros ou d’outils issus de la Decentralized Finance ;

- prendre son indépendance vis-à-vis de son Prestataire de Service de Paiement (PSP) qui, comme dans le cas de la plateforme PornHub, peut décider de suspendre son service pour diverses raisons : contenu « inapproprié », activités « à risques », pays non couverts, etc. Dans ce cadre, le stablecoin représentera un moyen de paiement alternatif à la disposition des utilisateurs.

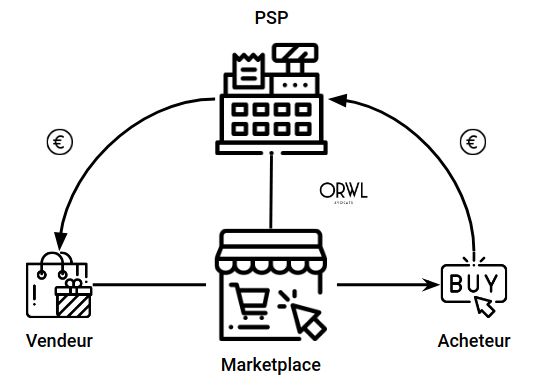

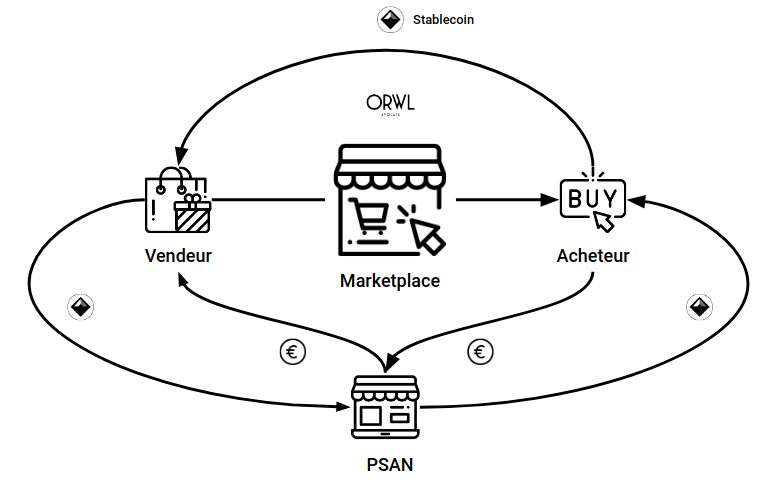

Juridiquement, ce système de paiement fait doublement obstacle à la qualification de service de paiement : d’une part, il ne correspond pas à une activité d’intermédiation et, d’autre part, les stablecoins ne correspondent pas à une monnaie ayant cours légal. La marketplace ne sera donc pas soumise à la régulation éponyme ainsi qu’à l’obligation de recourir à un PSP comme pour les fonds en euros.

Quelles solutions juridiques pour l’opérateur d’une marketplace ?

La marketplace devra éviter d’assurer l’émission, la vente et l’achat des stablecoins pour le compte de ses utilisateurs afin d’éviter la qualification de PSAN et la mise en oeuvre d’un dispositif de lutte contre le blanchiment. Précisons à ce stade que ces obligations anti-blanchiment ne sont pas une simple mise en conformité ponctuelle mais un processus permanent, coûteux, faisant l’objet de contrôles de la part du régulateur et qui impactera profondément l’organisation de l’opérateur.

Par conséquent, le recours à un PSAN agréé comme, par exemple, Coinhouse en France ou Coinbase aux US devra être privilégié pour permettre aux clients d’acquérir les stablecoins. Ce PSAN prendra en charge l’ensemble des processus de vente et d’achat du stablecoin, la conformité KYC/AML et la gestion des réclamations.

La mise en place de ce moyen de paiement alternatif impliquera également la refonte des conditions générales ; l’anticipation de l’impact fiscal du recours à un stablecoin et une analyse au regard de la protection des données personnelles.

« Un grand pouvoir implique de grandes responsabilités » Oncle Ben, Spiderman (film), 2002

Last but not least, l’opérateur de la marketplace devra intégrer l’usage des stablecoins dans son interface et mettre à disposition de ses utilisateurs un wallet. Cette implémentation nécessitera des compétences techniques pointues en blockchain ainsi qu’un haut niveau de sécurité informatique : c’est le prix de la liberté vis-à-vis des services de paiements traditionnels.

La checklist juridique

choisir son stablecoin ;

conclure un contrat avec le PSAN en charge de la vente/achat du stablecoin pour le compte des utilisateurs ;

conclure un contrat avec le prestataire en charge de l’intégration du stablecoin au sein de la marketplace ; mettre à jour le contrat d’assurance RCP ; mettre à jour les T&C et la privacy policy ; réaliser une étude d’impact fiscal le cas échéant.

Pour être accompagné dans vos démarches liées à l’implémentation d’un stablecoin, vous pouvez contacter le cabinet ORWL Avocats à cette adresse : contact@orwl.fr