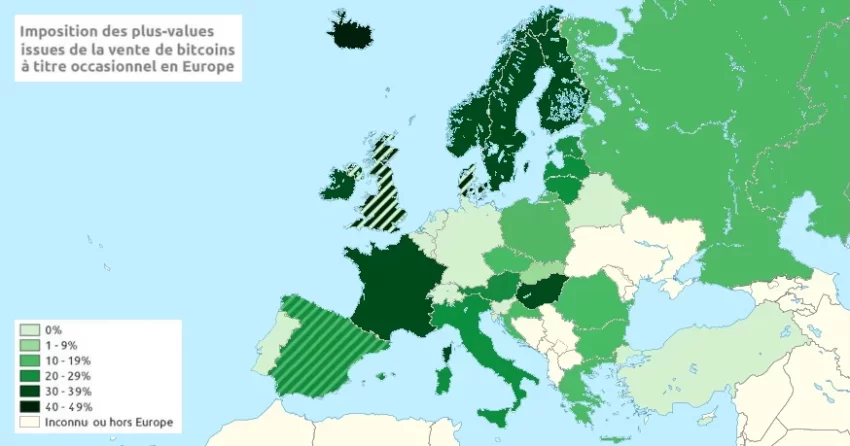

Alors que la France a établi une fiscalité particulière pour les plus-values issues de cessions de cryptomonnaies, il nous a semblé judicieux de comparer ces nouvelles dispositions avec celles de nos voisins européens. Pour plus de clarté notre parti pris a été de nous pencher uniquement sur la fiscalité des particuliers ayant réalisé des plus-values à titre occasionnel et de laisser de côté l’imposition des entreprises et des traders professionnels, souvent très complexe et peu documentée.

Avertissement : Nous sommes pleinement conscient que les informations qui suivent sont parfois incomplètes ou imprécises et peuvent contenir des erreurs. N’hésitez pas à nous contacter si vous souhaitez apporter des précisions ou des corrections.

Nous remercions Jean-Paul Isambart – ingénieur, informaticien et bitcoiner – pour son retour d’expérience et son aide précieuse dans le recueil de ces données.

Note du 16 octobre 2024 : Malgré les multiples mises à jour effectuées depuis sa première publication, la carte ci-dessous est partiellement obsolète.

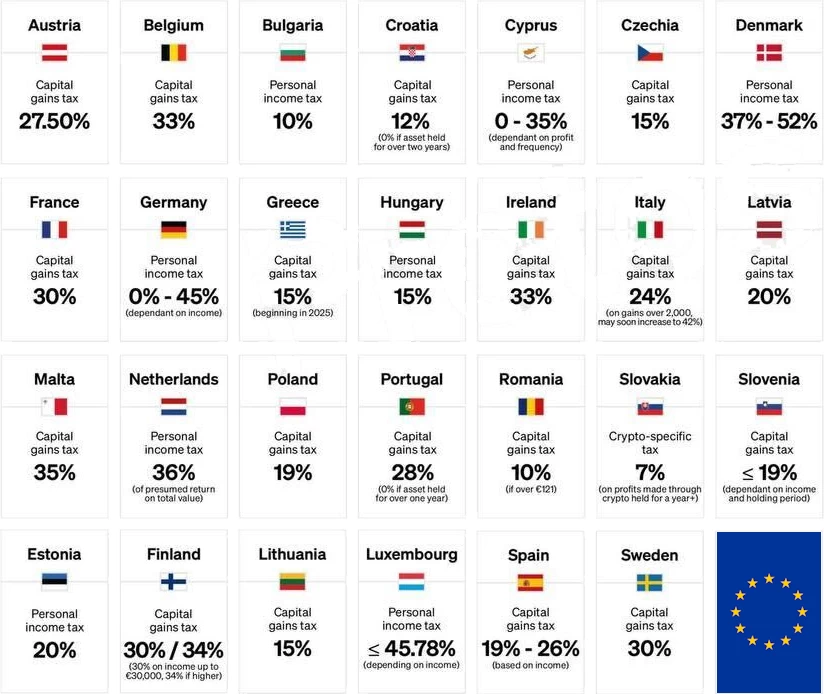

Allemagne : 0% au-delà d’un an de détention

En Allemagne Bitcoin est désormais considéré comme un instrument financier (depuis le 1er janvier 2020) avec un taux fixe de 25%. Au-delà d’une année de détention les plus-values ne sont cependant pas imposées. [Source : steuern.de et bundesfinanzministerium.de]

Andorre : 0%

En Andorre le seul impôt du pays est une taxe sur les importations.

Autriche : 27,5%

Les plus-values réalisées sont soumises au taux d’imposition de 27,5%, quelle que soit la durée de détention. [Source : bitcoin-austria.at]

Belgique : 0%

Fiscalité complexe mais dans le cadre d’une gestion non-spéculative, dite « en bon père de famille », ces plus-values ne sont pas imposées. [Sources : ruling.be]

Biélorussie: 0%

Depuis 2018, l’extraction et l’investissement dans des cryptomonnaies sont considérés comme des investissements personnels, et donc exonérés d’impôt sur le revenu et de plus-values. [Source : cryptocoin.news]

Bulgarie : 10%

Les revenus de la vente de Bitcoins sont interprétés comme des revenus de la vente d’actifs financiers et entrent dans la déclaration de revenus. Tous les gains inférieurs à 200 rons roumains (environ 40€) ne seront pas imposables. [Sources : ruskov-law.eu – cryptoglobe.com – placecrypto.fr]

Chypre : 0%

Les bénéfices tiré d’une activité boursière sont exonérés d’impôt. [Source : tax-free.today]

Croatie : 12%

“Flat tax” pour un particulier et pour des cessions non-régulières

Danemark : de 0% à 42%

Jusqu’au 30 mars 2023, les transactions en devises numériques n’étaient pas taxées, et les plus-values sur les ventes de bitcoins étaient exonérées d’impôt. [Sources : coindesk.com – skat.dk – canardcoincoin.com – coinsutra.com]

Le 30 mars 2023 la Cour suprême a rendu deux décisions imposant les bénéfices de la vente de bitcoins. [Source : domstol.dk]

Tout gain est désormais soumis à l’impôt de 42% sur les gains en capital. Mais des exonérations totales sont possibles pour ceux « qui n’investissent dans la crypto à des fins spéculatives ». Par ailleurs, chaque contribuable individuel âgé de plus de 18 ans bénéficie d’un abattement personnel de 46 700 DKK non imposables. Lorsqu’un conjoint ne peut utiliser la totalité de l’allocation personnelle, celle-ci peut être transférée à l’autre conjoint. [source : koinly.io]

Espagne : de 0% à 23%

Pour les résidents fiscaux espagnols ordinaires : 19% de 1 à 6.000€ de plus-values 21% de 6.001 à 15.000€ de plus-values 23% au delà de 15.000€ de plus-values. Mais l’amendement Beckham, destiné aux nouveaux résidents, offre pendant cinq ans un bouclier fiscal à 25% des revenus et surtout exonère de déclaration les avoirs hors d’Espagne et d’imposition les revenus non-espagnols (donc les plus-values issues de la vente de cryptomonnaies).

Estonie : 22% (à partir de 2025)

Ces plus-values étaient taxées à 20% pour les particuliers au titre de l’impôt sur le revenu. [Sources : reddit.com – emta.ee]

A partir de 2025 cette taxe monte à 22%. [source : ey.com]

Finlande : de 30 à 34%

Bitcoin est taxé comme n’importe quel revenus du capital : 30% pour les sommes inférieures à 30 000 euros et de 34% au-dessus. [Source : metropolitan.fi]

France : 31,4% à 37%

A partir du 1er janvier 2026, toutes les plus-values sur des cessions de crypto-monnaies sont soumises au Prélèvement Forfaitaire Unique de 31,4% sans abattement pour durée de détention mais avec un abattement de cession de 305 euros par an. [Sources : Le Conseil d’Etat révise la fiscalité du bitcoin – assemblee-nationale.fr – bitcoin.fr – PLFSS 2026]

Comme les plus-values font partie du revenu fiscal de référence, la Contribution Différentielle sur les Hauts Revenus (CDHR) s’applique si le revenu brut imposable dépasse 250k€. Dans ce cas les plus-values issues de la vente d’actifs numériques sont donc soumises au taux marginal de 37,2%.

En France les échanges entre actifs numériques ne sont pas imposables.

Grèce : 15%

Bitcoin est taxé à 15% comme n’importe quel revenu du capital. [Source : slideshare.net]

Hongrie : 37%

Pour les particuliers les plus-values de cessions de bitcoin sont soumis à une imposition de 15% à laquelle s’ajoute une contribution « santé » de 22%. Toutefois, si l’activité est exercée par une entreprise et non par un particulier, le fardeau fiscal est allégé : 9% d’impôt sur le revenu des sociétés ainsi qu’une autre contribution de 2% qui n’est pas toujours applicable. [Source : coinnewstelegraph.com]

La Hongrie projette cependant d’abaisser sa fiscalité à 15% à partir de 2022. [Source : cointelegraph.com]

Irlande : 0% jusqu’à 1270 € 33% au-delà

L’impôt de 33% sur les gains en capital est dû sitôt que la plus-value dépasse les 1270€. [Source : thejournal.ie]

Islande : de 40% à 46%

L’Islande taxe 40% des gains de crypto-monnaie jusqu’à la valeur de 7000 $ et 46% pour tout montant supérieur. [Source : simpleswap.io]

Italie : 26% (à partir de 2023) – Bientôt 42 % ?

A partir de 2023 une taxe de 26% s’appliquera sur les plus-values liés aux actifs numériques pour les bénéfices supérieurs à 2000€. [Source : bloomberg.com]

Mise à jour du 16.10.2024 : L’Italie prévoit d’augmenter cette taxe à 42% [Source : watcher.guru]

Lettonie : 20% à l’étude

Le ministère des Finances letton, annoncé en avril 2018 qu’une taxe de 20% serait imposée sur les plus-values provenant de vente de crypto-monnaies. [Sources : cryptoglobe.com – news.bitcoin.com]

En Lettonie les échanges entre actifs numériques ne sont pas imposables.

Lituanie : 0% jusqu’à 2.500€ de 20 à 27% au-delà

Ce type de plus-value est soumis à l’impôt sur le revenu. [Source : ecovis.lt]

Luxembourg : 0% après 6 mois de détention.

Au Luxembourg tout bénéfice ou perte réalisé dans le cadre de la vente de bitcoins constitue un bénéfice ou une perte de spéculation. Comme toutes les plus-values liées à la spéculation, ce type d’opération ne sera imposée que si l’intervalle dans lequel elle a été réalisée ne dépasse pas les six mois et est supérieur à 500 euros. Dans le cas contraire, aucune imposition ne sera faite.[Sources : impotsdirects.public.lu – paperjam.lu]

Malte : 0%

Comme pour les bénéfices réalisés sur la vente d’obligations, les plus-values tirées de la vente de crypto-monnaies achetées comme investissement à long terme ne sont pas imposées. À l’inverse, les transactions crypto-monnaies effectuées au cours d’une seule journée sont considérées comme identiques aux transactions sur les paires de devises, les CFDS, les obligations et les actions de sociétés. [Source : welcome-center-malta.com]

Monaco : 0%

Les personnes physiques résidant à Monaco (en dehors des personnes de nationalité française) ne sont soumises à aucun impôt sur le revenu, sur les plus-values ou sur le capital.

Norvège : 30%

Même régime que la Suède.

Pays-Bas : 0% en dessous de 30 360 euros

Pas d’imposition des plus-values, mais un impôt annuel sur la fortune où les cryptos doivent être déclarées.

« Aux Pays-Bas, le traitement fiscal des monnaies virtuelles détenues par des particuliers diffère de celui des autres pays. Les monnaies virtuelles détenues par une personne physique qui a sa résidence fiscale dans le pays sont imposées selon le régime forfaitaire applicable à l’épargne et aux investissements. En vertu de ce régime, les contribuables sont censés percevoir un pourcentage du solde positif de leurs actifs à leur juste valeur sur le marché (monnaies virtuelles comprises) diminué de la juste valeur de marché de leurs dettes. Il n’y a aucune imposition si le solde positif ne dépasse pas le seuil de 30 360 euros. La juste valeur de l’actif et du passif sur le marché est évaluée le 1er janvier de chaque année. Le rendement réputé acquis sur cette valeur est imposé selon le régime de l’épargne et des investissements au taux de 30 %. Ce régime ne s’applique pas aux entreprises des Pays-Bas qui relèvent de l’impôt sur les bénéfices des sociétés relativement aux bénéfices ou gains en capital réalisés sur des transactions impliquant des monnaies virtuelles, y compris le minage et les opérations d’échange. » [Source : oecd.org]

Pologne : 15%

Une proposition de loi est à l’étude pour porter ce taux à 18 ou 19%.

En Pologne les échanges entre actifs numériques ne sont pas imposables.

Portugal : 0% (après un an de détention)

Il n’y a pas d’impôt sur les gains en capital provenant de la vente d’actifs cryptographiques détenus pendant 365 jours ou plus, quel que soit le moment où ils ont été acquis. [Source : nomoretax.eu]

République tchèque : 15%

Taux unique sans déduction possible au-delà de trois ans de détention comme pour les autres plus-values. [Source : quora.com – mesec.cz]

Roumanie : 10 %

Bitcoin appartient à la catégorie des biens meubles. [Source : ten-law.net – reddit.com]

Royaume-Uni : de 0 à 45%

0% jusqu’à 6000£ de plus-values par an. Au-delà ces plus-values sont intégrées dans l’impôt sur le revenu avec un taux compris entre 0 et 45% pour les plus hauts revenus. [Source : gov.uk – gov.uk/government/publications/tax-on-cryptoassets/cryptoassets-for-individuals]

Mise à Jour du 21.12.23 : L’exemption était de 12.300 £ en 2023. En 2024 elle passe à 6.000 £ puis seulement 3000 £ ensuite.

Russie : 13%

Les citoyens russes doivent payer 13% d’impôt sur tous revenus liés à des crypto-actifs. [Source : news.bitcoin.com]

Slovaquie : 7%

Depuis le 28 juin 2023 les plus-values issues de la vente d’actifs numériques détenus depuis au moins douze mois est taxé à hauteur de 7% (contre 25% auparavant). [Source : blockworks.co]

Slovénie : 0%

Les gains en capital ne sont pas imposés et ne sont pas considérés comme faisant partie de leurs revenus. [Sources : reddit.com – coinsutra.com]

Suède : 30%

Les autorités suédoises sont hostiles aux cryptos. Elles avaient essayé d’imposer la TVA aux achats de bitcoin dès 2014, jusqu’à ce qu’une directive européenne les en dissuade. La Suède traite les cryptos comme n’importe quel bien et les plus-values sont taxées à 30%, aussi bien pour les individus que les sociétés. [Sources : globalpropertyguide.com – 99bitcoins.com]

Suisse : 0%

Pas d’imposition des plus-values, mais un impôt sur la fortune de 0.24 à 3.39 ‰ par an selon le canton (donc 0,339% par an au maximum).

« En Suisse, l’achat et la vente de monnaies virtuelles sont assimilés à des transactions avec des moyens de paiement traditionnels. Les profits et les pertes liés à ces transactions n’ont donc pas de conséquence sur le plan fiscal : les profits ne sont pas imposables et les pertes ne sont pas déductibles. Toutefois, si le type et le volume des transactions suffisent à les considérer comme commerciales, les gains en capital sont imposables à l’impôt sur le revenu et les pertes sont déductibles. » [Source : oecd.org]

Turquie : 0%

A l’heure actuelle les plus-values issues de la vente de cryptomonnaies ne sont pas imposées car elle n’entrent dans aucune des catégories définies par la réglementation fiscale. [Source : lexology.com]