C’est probablement une des réflexions les plus courantes lorsque l’on découvre l’univers des cryptomonnaies : “A quoi sert Bitcoin ? En quoi me servirait-il ? J’ai un compte en banque qui fait le travail.”

Au premier abord, dans un pays faiblement bancarisé ou ayant un système financier peu numérisé ou instable, l’utilité de Bitcoin est facilement perceptible. Il permet de contourner les embargos en cas d’exclusion au système financier international (comme en Iran, en Argentine ou à Cuba) ; d’offrir une alternative monétaire à l’hyper-inflation (comme au Vénézuela, aux Philippines, au Zimbabwe ou au Pérou) ou encore d’accroître l’inclusion sociale (comme en Afghanistan pour les femmes).

Néanmoins, dans un pays riche avec une démocratie stable et un taux de bancarisation élevé (99% en France), son intérêt peut sembler plus difficilement perceptible.

➡️ Nous allons illustrer les changements de paradigme proposés par l’Internet de l’argent, grâce à une transaction de 94 504,5 bitcoins (équivalent à presque 1 milliard d’euros) réalisée le 06 septembre 2019 à 3h30 UTC+2). Détail public de la transaction : blockchain.com/btc/tx/4410c8d14ff9f87ceeed1d65cb58e7c7b2422b2d7529afc675208ce2ce09ed7d

Voici donc 6 différences entre les échanges de bitcoin (ou cryptomonnaies) et les devises étatiques dans un pays riche :

1. Contrôle total de votre argent

Aujourd’hui, les transferts d’argent sont limités par les institutions financières. Ceux-ci sont restreints par des freins réglementaires (imposés par l’état) et/ou des freins techniques (limite des capacités et du réseau des institutions financières).

La startup de paiement Transferwise a synthétisé les montants maximum journaliers pour les échanges d’argent à l’international par banque.

Par ailleurs, les transferts internationaux demandent des formalités administratives fastidieuses comme la nécessité d’ajouter un bénéficiaire avant un transfert international en ligne. Le délai de validation fait que parfois l’ordre de virement ne pourra être émis que 72 heures après. Bref, « les délais de sécurité » instaurés par les banques privent de virements instantanés. Certaines banques demandent à leur clients de se déplacer physiquement en agence dans le cas de transferts internationaux.

Les banques françaises ont l’obligation de signaler à la cellule de renseignement financier Tracfin toute transaction douteuse ou transmission de fonds d’un montant supérieur à 1.000 € (pour une seule opération). Les justificatifs sont à la charge de la banque.

Détenir de l’argent numérique se fait uniquement par l’intermédiaire d’un compte bancaire. Cela implique de recevoir occasionnellement des appels téléphoniques pour des nouveaux placements, ou des messages électroniques pour mettre en avant de nouvelles offres commerciales ou encore des commentaires du banquier pour inciter à acheter des produits complémentaires.

Enfin, dans le droit français, un individu est propriétaire de l’argent sur un compte bancaire mais en perd le contrôle au profit de la banque. La banque (le dépositaire) assure la garde. Ce service de garde est une prestation facturée aux clients.

Ce détail est crucial. L’individu accepte donc de subir les aléas qui peuvent découler de la participation d’une entreprise privée dans la gestion de son argent, qui autorise l’État à pouvoir prélever directement sur ce compte.

Ainsi, les banques et l’État encadrent, régulent et contrôlent leurs clients dans leur gestion d’actif. Un individu ne possède pas une liberté totale sur son propre patrimoine financier (partie scripturale).

➡️ L’opération financière de transfert de 94 504 Bitcoin s’est déroulée sans qu’aucune personne physique, morale ou même un Etat ne puisse interférer à sa réalisation.

La création d’un wallet (portefeuille sécurisé) se fait en quelques clics. Aucun banquier, gestionnaire de compte, commercial ou intermédiaire ne rentre en contact avec le propriétaire du wallet.

Aucun contrôle tiers ne peut être appliqué à cette opération. Bitcoin est une monnaie programmable. C’est un programme informatique qui s’exécute automatiquement, lui permettant de fonctionner de façon autonome et décentralisée. L’autorité centrale et régulatrice n’a pas d’utilité dans le fonctionnement du réseau. Yorick de Mombynes et Gonzague Grandval dans « Bitcoin, totem et Tabou » mentionnent que Bitcoin est « fondé sur les mathématiques » et « offre une autonomie totale aux individus. » Ils peuvent contrôler leurs propres finances.

2. Frais de transaction quasi inexistants

Dans le dernier rapport de la World Bank, « Remittance Prices Worldwide » publié en Juin 2019 les frais de transfert internationaux atteignent en moyenne 6,84%. Cette étude de la Banque Mondiale relate aussi que les banques chargent au 2ème trimestre de 2019, un taux moyen de 10,49% à leur clients pour des transferts internationaux.

L’étude de l’UFC-Que Choisir de novembre 2018 sur les « transferts d’argent internationaux » met l’accent sur « de graves dysfonctionnements de marché qui portent préjudice aux consommateurs« .

Au même moment (décembre 2018), L’Union Européenne réagissait en faisant passer une loi contraignant les banques à respecter un cadre de prix pour les paiements à l’étranger (au sein de la zone Euro, donc avec la même devise).

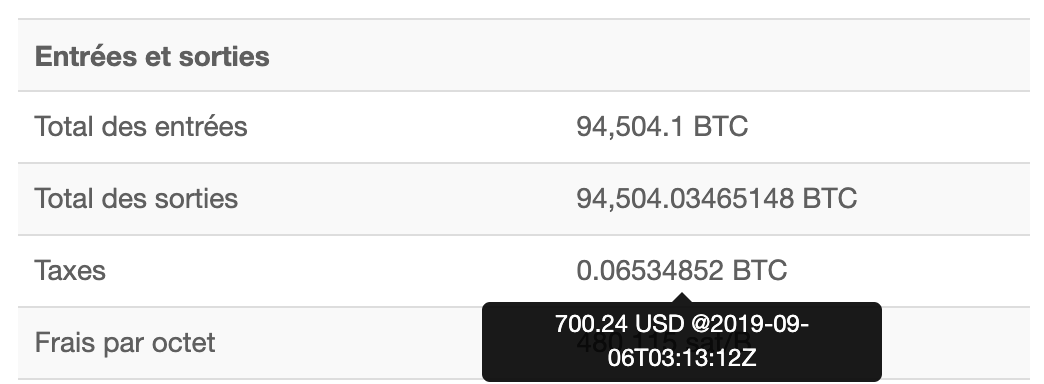

Voici ci-dessous le total des frais de transaction liés à la transaction Bitcoin 👇

➡️ Les frais de cette transaction s’élèvent à 700,24 dollars américains pour un montant de transaction équivalent à 1 000 000 000 $, soit un taux de frais total de 0,000074%.

Ces frais correspondent à la somme totale des frais engagés pour la transaction. Il n’y a aucun autre frais.

L’utilisation de la « technologie Bitcoin » aussi appelée « blockchain » permet de réduire considérablement les frais de transaction.

Ces frais (sur cette opération) sont la rémunération des mineurs . Leur rôle est de traiter et de valider les transactions tout en maintenant la sécurité et la synchronisation du réseau. Ils font fonctionner le réseau en fournissant la puissance informatique (capacité de calcul via des processeurs) et l’énergie (électricité).

3. Frais déterminés avec transparence

Frais de gestion de compte, frais d’ouverture, ou de fermeture de compte, frais de tenue de compte, commission d’intervention, frais par paiement d’un prélèvement SEPA, frais de mise en place d’un mandat de prélèvement SEPA, frais par virement SEPA occasionnel (par Internet par virement), frais de retrait d’espèces à un DAB, abonnement à un produit offrant des alertes sur la situation du compte par SMS… Bref, il existe une multitude de frais bancaires. Ils sont complexes à comprendre.

L’État intervient régulièrement pour cadrer ces pratiques tarifaires. En 2013, la loi de séparation et de régulation des activités bancaires, rappelée dans l’étude de l’ACPR et la Banque de France de Mars 2018, « exige la gratuité pour certaines prestations (clôture du compte de dépôt, services bancaires de base fournis dans le cadre du droit au compte etc.). »

En 2015, L’État français rend le Comité consultatif du secteur financier (CCSF) responsable « d’instituer et de gérer un comparateur public en ligne permettant aux consommateurs de comparer gratuitement les principaux frais facturés par les différents établissements » afin d’offrir une plus grande transparence sur les frais bancaires.

En décembre 2018, des évolutions législatives Européennes ont aussi forcé les banques à informer du montant exact et total de frais pour les transferts internationaux, comme le rappelle Transferwise.

➡️ Le régulateur doit intervenir afin de protéger le consommateur des pratiques tarifaires bancaires. Ces principales actions ont pour but de cadrer les pratiques tarifaires et d’accroître la transparence sur les frais à la charge du client.

Les frais sont publics ainsi que les caractéristiques de la transaction. Ils sont visibles de tous grâce à l’explorateur de blockchain qui est un registre de compte ouvert, public, consultable par tous tout le temps.

Les frais de Bitcoin et des cryptomonnaies ne sont pas établis par l’État ou des institution financières. Ces frais de transaction en cryptomonnaies sont calculés de façon transparente. Ils sont estimés en fonction de la congestion du réseau et du temps que l’émetteur est prêt à attendre pour réaliser l’opération.

4. Temps de transaction record

Pour qu’une transaction bancaire soit opérée, l’ordre est mis en attente tant que la banque n’est pas ouverte. L’opération n’est réalisée qu’un jour ouvré. Pour bénéficier d’un transfert plus rapide, l’émetteur et le destinataire doivent détenir leur compte dans la même banque ou payer des frais supplémentaires. Sinon, ils doivent utiliser une application mobile de paiement tiers pour envoyer de l’argent rapidement, mais qui ne permet pas (à l’heure actuelle en tous cas) de transférer ces fonds aussi facilement en dehors de leur réseau.

➡️ L’opération d’envoi de Bitcoin équivalent à 1 milliard de dollars US a été réalisée en 0 jour 0 heure et 17 minutes.

Les opérations en cryptomonnaies fonctionnent en continu 24h/24h, 365 jours par an. Le réseau est autonome. Les mineurs de cryptomonnaies sont répartis partout dans le monde. A contrario du système financier actuel, celui-ci est décentralisé, parfaitement autonome et permanent.

D’autres cryptomonnaies travaillent à réduire le temps de validation des transactions. Au sein du réseau Bitcoin, l’initiative Lightning Network est prometteuse. Elle permettrait comme le présente bitcoin.fr « favoriser les micro-paiements, des validations quasi-instantanées, des frais dérisoires, des micro-paiements »

A défaut de trouver des données sur le temps de transaction moyen dans le monde bancaire, la vidéo ci-dessous illustre la différence entre les deux univers monétaires.

5. Confidentialité renforcée

L’identification client (KYC — Know Your Customer) est un processus strict imposé par les États aux banques et aux intermédiaires de change de cryptomonnaies (plateforme d’échange centralisée). Il est réalisé lors de l’ouverture de compte. Cette information est couplée aux données de compte (les différentes opérations, retraits, dépôts).

FinTech, GAFA, Banque, Gouvernement peuvent suivre et analyser l’ensemble des flux financiers. L’émetteur, le destinataire et l’objet de toutes les transactions bancaires sont clairement identifiés. Ces données appartiennent à la vie privée de leur clients. Les données des transactions Bitcoin laissent une empreinte numérique limitée.

➡️ La transaction de 94 504 bitcoins a été réalisée sans que ni l’identité ni la nationalité de l’émetteur et du destinataire ne soient identifiés*. Il est impossible (enfin il est complexe) donc de savoir qui est à l’origine de cette transaction record.

Bitcoin est pseudonyme. Ainsi les opérations sont publiques et connues de tous. Néanmoins, les personnes ou entités impliquées dans une transaction ne sont pas identifiées avec leurs identités propres (avec un nom, une carte d’identité, adresse de résidence…), elles sont identifiées par une clé publique, un pseudo.

Certaines cryptomonnaies offrent une confidentialité plus importantes. Les plus connues étant Monero et Zcash.

*La transaction a été réalisée par une plateforme de change centralisée, réalisant des conversions crypto /euros. Cet intermédiaire à l’obligation légale d’identifier ses clients (KYC) et de tenir un livre de compte. Dans le cas d’une transaction wallet à wallet (sans intermédiaire de change) ou via un intermédiaire de change décentralisé, l’opération est bien plus difficilement traçable. Une analyse approfondie du livre de compte public avec d’autres informations externes montre qu’ 1/3 des jetons proviennent d’un intermédiaire de change (exchange) asiatique (Huobi Global). Ni les propriétaires derrière cette plateforme d’échange, ni les destinataires ne sont identifiés.

6. International par défaut

Une banque est opérée dans une devise principale et respecte un cadre réglementaire local. Rares sont les comptes bancaires qui acceptent le multi-devises sans taux majoré.

Les comptes bancaires n’ont pas été construits dans le but d’établir des échanges internationaux quotidiens. Ainsi l’étude ACPR (Autorité de Contrôle Prudentiel et de Résolution) d’octobre 2018 sur les banques en ligne et néobanques précise que « certains établissements ciblent également les personnes qui sont souvent en déplacement à l’étranger avec des comptes multi-devises et des taux de change attractifs » . Ainsi quelques banques (comme HSBC) et néobanques (telles que Revolut, Ditto Banque) en France, se sont spécialisées pour proposer une tarification plus adaptée aux personnes (morales ou physiques) réalisant des opérations internationales régulièrement.

Notre loi et notre culture ont défini que l’argent est géographiquement localisable. Le cash est possédé dans un certain pays et une certaine devise. Sinon, il est stocké sur un compte bancaire localisé et respectant une juridiction locale.

Bitcoin change l’approche de l’argent. Il le rend complètement intangible (et ne peut pas le devenir) et les comptes (portefeuilles de stockage) ne suivent pas de juridiction. La monnaie devient une information qui ne prend pas d’apparence physique et ne peut pas être localisée.

➡️ La transaction de 94 504 bitcoins a été réalisée sans que ni la nationalité ni la localisation de l’émetteur et du destinataire ne soient identifiées. Il n’est pas possible de savoir si cette transaction a été internationale ou pas.

Bitcoin et les cryptomonnaies n’identifient pas les frontières étatiques, au même titre qu’Internet. Les crypto-monnaies (dont Bitcoin) circulent aussi facilement qu’un email.

Conclusion

Les pays en voie de développement apprécient davantage une monnaie numérique non-inflationniste et apolitique. Les pays développés y trouvent une compétitivité par rapport au système bancaire existant (liberté d’utilisation de la monnaie, transparence des frais financiers, frais infimes, opération presque instantanée, échange sans frontière simple).

Internet (IP) ou le mail (SMTP) sont des protocoles publics, ouverts, décentralisés, sans-frontière permettant l’échange d’information de pair-à-pair. Bitcoin est un protocole public, ouvert, décentralisé, sans-frontière permettant l’échange de valeur de pair-à-pair.

Bien que l’utilisation de Bitcoin et des cryptomonnaies soient ouverts à absolument tout le monde, les contraintes techniques réservent encore son utilisation à un public plutôt averti. Cependant, développeurs et entrepreneurs travaillent à rendre leur utilisation plus accessible. Ainsi davantage de services se créent pour faciliter sa gestion, son stockage, sa fiscalité… Ces services augmentent les frais en plus des simples frais de fonctionnement du réseau mais restent largement attractifs comparés au système bancaire actuel.

* * *

Ce post se concentre sur les caractéristiques propres aux transactions Bitcoin et non aux caractéristiques intrinsèques à Bitcoin, sa technique. Ainsi, certains points ne sont pas abordés tel que la concurrentialité de Bitcoin vis à vis des banques centrales. Comme sa capacité à contrer l’utilisation massive de « la planche à billet » (éviter l’accroissement du nombre d’unités monétaires et donc l’inflation). Ou encore, à redistribuer les recettes de la création monétaire (de ne pas seulement les partager avec une liste d’établissements bancaires définie mais l’ouvrir publiquement à tous les contributeurs au réseau). Bitcoin offre ainsi une alternative complète au système de création monétaire fondé sur la dette.

Les informations contenues sur cette page sont fournies à titre purement informatif. Elles ne doivent en aucun cas être considérées comme un conseil juridique, fiscal, financier ou en investissement. La société Waltio décline toute responsabilité en cas d’information, de commentaire, d’analyse, d’avis, de conseil et/ou de recommandation s’avérant inexactes, incomplètes ou peu fiables ou entraînant des pertes d’investissement ou autres.

A propos de l’auteur

Pierre Morizot est CEO et cofondateur de Waltio est un assistant fiscal et comptable de crypto-monnaies : « Notre mission est d’accroître l’adoption des actifs numériques (Bitcoin et les crypto-monnaies) en simplifiant leur gestion administrative et réglementaire. En 2019, notre robot fiscal a accompagné plus de 400 contribuables français dans leur gestion fiscale. »

En savoir plus : https://waltio.co