Imaginons qu’on vous endorme et transporte pour subir une opération douloureuse à l’hôpital. Pour votre réveil, vous avez le choix entre deux options :

1. L’opération s’est déroulée la veille et a duré quatre heures,

2. l’opération aura lieu le lendemain et ne durera qu’une heure.

Vous préférerez généralement la première option, étant donné que la douleur est passée. La seconde option implique certes une douleur moindre, mais à venir.

Nous craignons les douleurs futures. Les douleurs passées nous indiffèrent.

Maintenant, si lundi l’on vous propose de choisir entre une opération douloureuse de quatre heures le lendemain matin ou une autre d’une heure seulement le surlendemain, le choix se portera sur la seconde option. Mais le mardi après-midi vous regretterez ce choix. Notre choix concernant la douleur est dynamique en fonction de sa place dans notre temporalité.

Cela marche aussi avec les gains. Si je vous propose de vous transporter dans le temps et de vous donner deux options :

– dans la première vous avez conservé du Bitcoin pendant quatre ans, son prix a fait 1000 % et vous êtes maintenant riche,

– dans la seconde le prix du Bitcoin vient de perdre 90 % de sa valeur et c’est le moment ou jamais d’acheter pour la première fois du Bitcoin et de le conserver pour plus tard devenir riche.

Il y a fort à parier que la première option l’emporte [1]. Par contre si je vous conseille en 2018, alors que vous n’avez pas de bitcoins :

1. de commencer dès à présent (en bear market) à en acheter quelques fractions tous les mois pendant trois ans,

2. de faire du trading entre 2021 et 2022 en plein bull market.

L’expérience a montré que la seconde option était la plus populaire, puis avec du recul la première le devient (du moins je l’espère) de plus en plus. Bitcoin est conçu pour récompenser le long terme, d’où la stratégie de « DCA » et de « HODL » sans regarder l’évolution du prix à court terme.

Mais pourquoi est-ce que cela marche pour Bitcoin et pas avec d’autres actifs ? Est-ce seulement une question de prix et de temporalité ?

La gestion du futur et la gouvernance des cryptomonnaies

L’enjeu central des cryptomonnaies est leur gouvernance. Comment appliquer la grille de lecture évoquée ci-dessous aux cryptomonnaies ? Ces questions de télicité [2] et de biais du futur ne s’appliquent pas uniquement à une personne lambda mais aussi à celui qui détient un mandat monétaire (émission, censure des transactions…). Ceux qui ont un mandat monétaire pourraient se montrer indifférents aux « douleurs » passées et préférer faire éternellement des promesses. Ce mécanisme est très présent dans les dettes souveraines des Etats qui ne remboursent jamais leurs dettes, préférant les faire rouler avec de nouvelles promesses engageant le futur.

Mais plus généralement, lorsqu’il s’agit de récolter des fonds, indépendamment des caractéristiques du jeton créé (preuve de travail ou d’enjeu, décentralisé ou pas…), le projet établit une promesse engageant le futur (produit/service, rendement…). Toutes les modalités sont possibles : certains imitent par quelques aspects Bitcoin (preuve de travail, décentralisation…), d’autres assument le « cryptoabsolutisme » (les stablecoins centralisés ou les jetons de plateforme par exemple), d’autres encore créent des royaumes encore plus « exotiques » (Shiba inu, Dodgecoin…).

Seul Bitcoin exclut tout « absolutisme monétaire », dans le sens ou aucun « crypto-monarque absolu » ne fait la moindre promesse ou ne peut changer les règles du protocole (brûler les jetons des holders ou dévaluer le prix du jeton pour appâter de nouveaux entrants…).

Bitcoin, en matière de télicité et de biais du futur, choisit clairement de supprimer le facteur humain concernant ces questions (21 millions, la division par deux de la vitesse d’émission tous les 210 000 blocs…), ce n’est pas un royaume virtuel mais un espace virtuel libre. Plus généralement Bitcoin exclut les biais et l’arbitraire du « seigneur numérique » et c’est cela sa force.

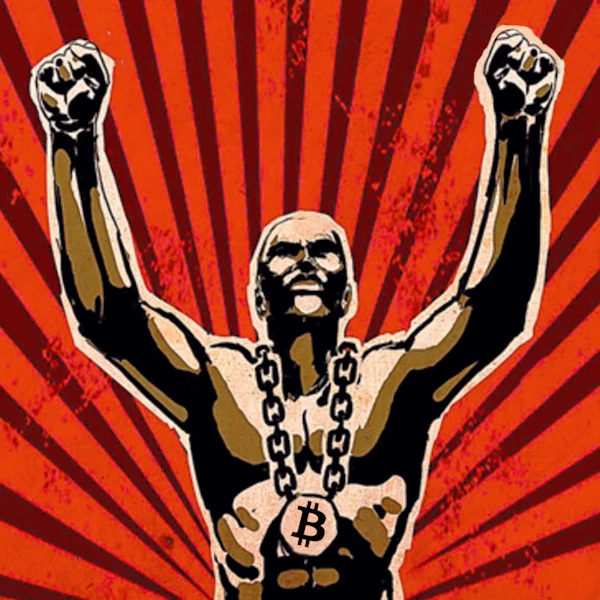

Nous sommes tous esclaves du futur et de ses promesses, mais la question est de savoir dans quelles conditions et comment s’en s’affranchir !

Billet inspiré des travaux de Kieran Setiya et de Derek Parfit.

* * *

[1] L’idéal serait évidemment d’avoir vendu ses bitcoins une fois la première option passée et d’acheter du bitcoin si la deuxième option arrive…

[2] Propriété des verbes exprimant une action orientée vers un but.

A propos de l’auteur

Thomas Mang, ancien doctorant au CEA de Grenoble, est ingénieur en Photonique depuis 2017. Passionné par les technologies du numérique (l’impression 3D, Bitcoin), il s’y intéresse non pas à travers le prisme des « sciences dures » mais par les sciences humaines : l’histoire ou l’anthropologie.

BTC : bc1qs7fw8mnllx3d4tt4fu3m2qv4lueg9kqx0uk0xa