Comment l’anticiper, le contester et obtenir gain de cause ?

Le 2 septembre 2019, l’administration a rappelé, dans ses commentaires administratifs du nouveau régime fiscal des plus-value de cession d’actifs numériques, que les plus-values réalisées en 2018 pouvaient toujours faire l’objet de redressements.

Si la fiscalité des cryptos a posé de nombreuses interrogations et connu d’importants rebondissements, le cadre commence lentement à se stabiliser tant pour les particuliers que pour les entreprises :

- pour les particuliers : un nouveau régime est désormais applicable (+ d’infos ici) ; il prévoit notamment une imposition au moment de la sortie d’actifs numériques du portefeuille contre une monnaie fiat ou lors de l’achat d’un bien ou d’un service (les transactions crypto-crypto sont neutralisées) ; la plus-value globale de l’année est imposée à un taux forfaitaire de 30 % ;

- pour les sociétés : les méthodes de comptabilisation des actifs numériques commencent à se préciser ; s’agissant des émissions, l’Autorité des normes comptables a publié un règlement très précis ; s’agissant du minage, l’administration fiscale a publié des éléments dont on peut tirer certaines clefs d’analyse ; un rescrit en matière de TVA des émissions permet enfin d’orienter dans la détermination de l’assujettissement d’opérations en actifs numériques.

Des questions de droit subsistent mais le cadre est désormais suffisamment clair pour que l’administration procède à des redressements qui concernent déjà de nombreux particuliers et entreprises.

Pour l’instant, on relève que plusieurs facteurs sont susceptibles d’augmenter les risques de subir de tels contrôles.

D’abord, l’exercice d’une activité liée aux actifs numériques. On pense à ce que la loi PACTE désigne comme des prestataires de services sur actifs numériques tels que les plateformes d’échange, les changeurs manuels, les fournisseurs de wallet, les conseils en investissements, etc. Mais également les entreprises de minage de toutes tailles d’ailleurs.

Ensuite, l’utilisation de plateformes d’échanges régulées. Les exchanges domiciliés dans des Etats membres de l’OCDE ou ayant signé une convention d’échange de renseignements avec la France peuvent en effet être tenus de transmettre les informations qu’ils détiennent sur leurs utilisateurs à leurs administrations respectives qui peuvent ensuite les communiquer à l’administration fiscale française. Ainsi, les plateformes situées notamment en France, aux Etats-Unis, au Royaume-Uni, en Australie, au Japon et au Canada ont déjà fait l’objet de demandes en ce sens.

Enfin, des virements en monnaie fiat effectués entre une plateforme d’échange et son compte bancaire. Les banques sont également susceptibles de faire l’objet d’une demande de communication des relevés bancaires de leurs clients par l’administration fiscale susceptibles d’attirer l’attention sur des activités liées aux cryptos. D’importants dépôts ou retraits peuvent également conduire la banque à spontanément transmettre l’information à Tracfin qui peut, dans certains cas, la transmettre à l’administration fiscale.

La législation étant nouvelle et les actifs numériques présentant des caractéristiques très particulières, nous vous proposons de revenir sur le déroulement de la procédure de contrôle et les marges de manoeuvre pour se défendre convenablement.

Le déroulement de la procédure

Le contrôle fiscal peut prendre des formes très différentes. Compte tenu de la difficultés que présentent les actifs numériques tant en terme d’accès à la preuve qu’en terme d’analyse des flux et des opérations, il est plus probable que la procédure contradictoire soit mise en oeuvre à l’encontre des sociétés comme des particuliers.

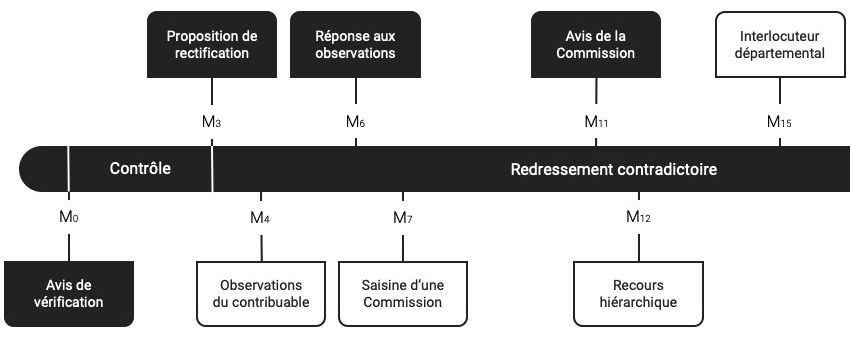

La procédure peut durer plusieurs années du début du contrôle à l’épuisement des voies de recours. Il convient donc d’avoir pleinement connaissance des différentes étapes déterminantes.

1. La phase de contrôle – La procédure varie sensiblement selon qu’elle concerne une entreprise ou un particulier. Dans la plupart des cas, il s’agit d’une procédure dite contradictoire en ce qu’elle permet un débat entre l’inspecteur et le contribuable contrôlé. Elle commence par l’envoi d’un avis de vérification.

L’inspecteur peut alors se rendre dans les locaux de l’entreprise ou recevoir le contribuable pour discuter des éléments susceptibles de faire l’objet d’un redressement. La comptabilité des sociétés fait l’objet d’un contrôle de cohérence et les revenus déclarés par les particuliers sont comparés aux flux perçus sur leurs comptes bancaires, ou leurs plateformes d’échange par exemple.

2. La phase de redressement contradictoire – À l’issue des opérations de contrôle, l’inspecteur fait parvenir au contribuable une proposition de rectification, c’est-à-dire un courrier dans lequel les redressements sont notifiés et juridiquement justifiés.

Une période de discussion contradictoire s’instaure alors dans des délais souvent assez courts et dont la méconnaissance peut être préjudiciable pour le contribuable.

Outre la possibilité de contester la proposition de rectification, le contribuable a la faculté de saisir des commissions rendant un avis sur l’opportunité des redressements mais également le supérieur hiérarchique de l’inspecteur ou un interlocuteur départemental. Si ces recours permettent rarement d’obtenir gain de cause, ils offrent la possibilité de constuire son argumentation en vue d’une action contentieuse.

A l’épuisement de ces recours, l’administration fiscale peut alors mettre les impôts redressés en recouvrement.

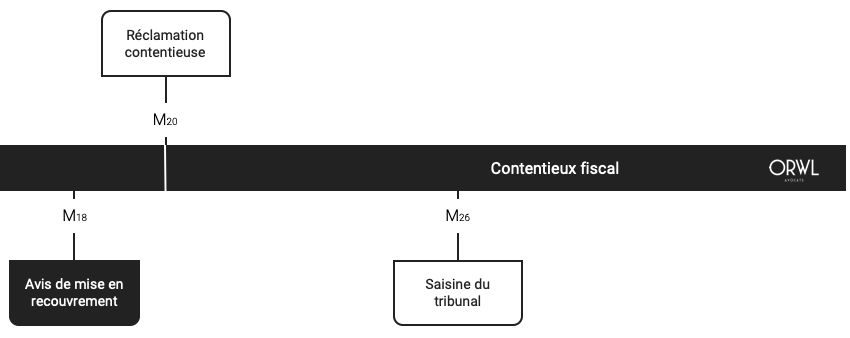

3. La phase contentieuse – Lors de la réception de l’avis de mise en recouvrement, le contribuable a un délai de deux mois pour le contester par l’envoi d’une réclamation contentieuse. La réclamation permet de bénéficier d’un sursis d’imposition jusqu’à la fin de la procédure contentieuse.

En l’absence de réponse de l’administration dans un délai de 6 mois ou dans un délai de 2 mois à compter de la réponse, le contribuable peut saisir le tribunal administratif d’une requête visant à obtenir la décharge des impôts contestés.

En cas de décision défavorable, il est ensuite possible de faire appel puis, en cas de nouvel échec, de se pourvoir en cassation devant le Conseil d’Etat.

Il convient, durant toutes les étapes de cette longue procédure, d’être particulièrement vigilant à sa régularité et aux délais mais également de transmettre des éléments utiles et proposer une argumentation pertinente.

Les marges de manoeuvre

Lors du contrôle comme après la notification des redressements, l’assistance d’un avocat disposant de connaissances techniques relatives aux actifs numériques peut s’avérer nécessaire.

D’une part, pour éviter de s’auto-incriminer et faciliter le dialogue avec l’administration sur un sujet particulièrement nouveau et complexe.

D’autre part, pour contrôler la régularité de la procédure et présenter les arguments susceptibles d’aboutir à un abandon des redressements.

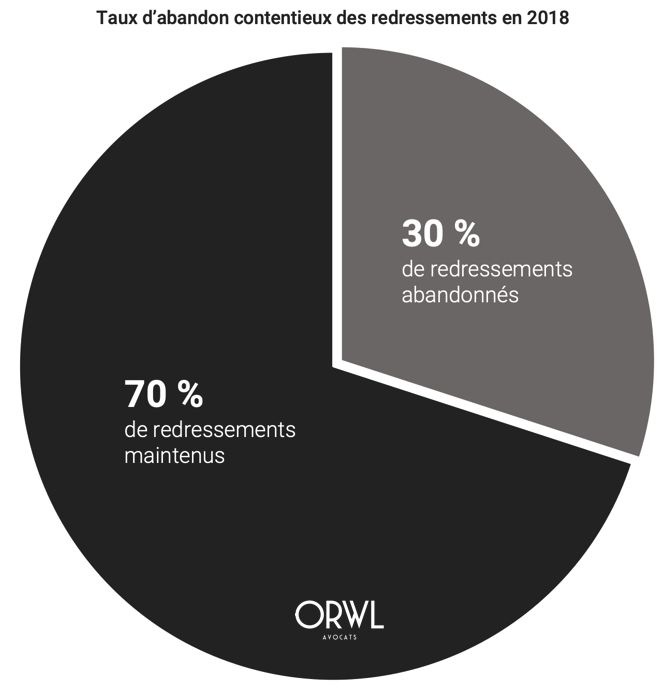

Le rapport annuel pour 2018 de la DGFiP précise à ce titre que 30 % des redressements contestés par les contribuables sont finalement abandonnés par l’administration fiscale spontanément, sans compter ceux obtenant gain de cause devant le juge.

Plusieurs marges de négociation et axes de discussion peuvent en effet être développés dans le cadre des opérations de contrôle, de la phase de redressement contradictoire ou dans la phase contentieuse.

La qualification d’activité occasionnelle – S’agissant des particuliers, le débat est principalement susceptible de se placer sur la qualification de l’activité. Les gains tirés d’une activité occasionnelle sont imposés à un taux forfaitaire de 36,2 % en 2018 et de 30 % à partir de 2019. La requalification de l’activité en habituelle aurait pour conséquence la soumission de ces gains au barème progressif de l’impôt sur le revenu à des taux pouvant aller jusqu’à 62,5 % selon le niveau de revenu. Par ailleurs des modalités de détermination de la base imposable beaucoup moins favorables devraient être appliquées (notamment, pour 2018, aucun abattement pour les cessions inférieures à 5 000 €).

Or, le débat sur cette qualification qui devrait s’instaurer avec l’administration présenterait la difficulté de devoir être particulièrement circonstancié mais également très juridique :

- d’une part il conviendrait de faire beaucoup de pédagogie sur les caractéristiques des actifs numériques pour expliquer certaines circonstances qui pourraient être retenues pour établir le caractère habituel (ie. mettre en évidence le caractère particulièrement liquide des cryptos et les facilités d’accès aux plateformes d’échange expliquant un nombre important d’ordres) ;

- d’autre part, il serait nécessaire de déployer une véritable argumentation juridique fondée sur l’analyse de la jurisprudence pour tenter de déplacer les critères classiques d’appréciation du caractère habituel (montant, fréquence, nombre de transactions) vers des critères plus adaptés comme en matière d’opérations de bourse.

La détermination de la base imposable – S’agissant tant des particuliers que des sociétés, la discussion sera ensuite particulièrement complexe en matière de base imposable.

Le point de départ de la discussion sera naturellement les informations dont dispose l’administration qui pourront parfois jouer en la défaveur des contribuables.

Il sera donc dans un premier temps nécessaire d’être particulièrement vigilant quant à la nature des documents communiqués spontanément à l’administration.

Ensuite, les contribuables devront faire preuve de pédagogie dans la présentation des informations à la disposition de l’administration. En effet, les mouvements créditeurs sur le compte bancaire en provenance d’exchanges devront être expliqués pour éviter qu’il ne soient considérés à torts comme des gains en totalité. Les données des exchanges devront également être expliqués pour mettre en évidence le caractère déductible des frais de transaction et pour éviter qu’un seul et même ordre, exécuté sur la plateformes en plusieurs transactions, ne soit considéré comme plusieurs ordres (ce qui renforcerait la qualification d’activité habituelle).

Pour les entreprise, l’activité de minage présenterait par exemple des difficultés pour l’administration qui pourrait in fine être préjudiciables au contribuable. La première, en matière d’impôt sur les sociétés, résiderait dans la distinction des produits de l’activité de minage et des produits de cession des cryptos minées. La seconde, en matière de TVA, résiderait dans la détermination, selon la nature des opérations, de l’assujettissement (les échanges entre cryptos n’étant pas assujettis) et de l’assiette.

La négociation des pénalités – Enfin, à l’issue de la phase de contrôle, l’administration pourrait selon les cas être tentée d’appliquer des pénalités de 40 % pour manquement délibéré, voire même de 80 % dans le cadre de manœuvres frauduleuses.

Dans le premier cas, les contribuables pourront assez facilement négocier l’abandon de ces pénalités importantes en mettant en exergue l’insécurité juridique ayant pesé — et pesant souvent encore — sur les opérations en actifs numériques et en insistant sur leur bonne foi.

L’abandon de ces pénalités, presque systématiquement appliquées par l’administration, représente une économie majeure pour le contribuable.

—

Le cabinet ORWL Avocats est à votre disposition pour vous fournir davantage d’informations et vous assister dans le cadre d’opérations de contrôle ou en cas de contentieux fiscal.

A propos de l’auteur

Avocat spécialisé en fiscalité des sociétés et en contentieux fiscal au sein du cabinet ORWL avocats, Alexandre Lourimi est impliqué sur les enjeux fiscaux liés aux cryptoactifs et aux blockchains. Membre d’associations professionnelles, il participe aux réflexions en cours sur l’évolution de la fiscalité et de la comptabilité applicables aux cryptoactifs.

En savoir plus : orwl.fr