Déjà en 2017, le brillant pédagogue Andreas Antonopoulos offrait une réponse convaincante à la sempiternelle question du « nocoiner » que nous avons tous rencontré au moins une fois : « quelle est la consommation électrique de Bitcoin aujourd’hui ? » suivie, immédiatement après, de « pourquoi Bitcoin consomme autant ? ».

Ces questions sont importantes car elles constituent les dernières munitions qui restent au lobby bancaire pour détourner nos concitoyens de la concurrence gênante d’une monnaie décentralisée.

Selon Antonopoulos, la rentabilité du minage Bitcoin est d’abord une affaire d’arbitrage géographique pour trouver la source d’électricité la moins chère. Le minage des preuves de travail (proof of work) permet de subventionner les infrastructures de production d’énergies renouvelables pendant leur période de montée en charge qui peut durer plusieurs années. Il accélère la décentralisation de la production d’énergie renouvelable, une condition nécessaire de son développement.

Plus simplement, quels que soient les chiffres, Bitcoin consommera toujours trop pour celui qui ne l’utilise pas. Et la consommation énergétique de Bitcoin n’est pas un problème pour celui qui l’utilise.

Cela s’appelle l’optionnalité ou la fin du monopole. Notons par ailleurs que la consommation électrique de Bitcoin doit être comparée à celle du système monopolistique dans son ensemble (or + USD + Euro + autres monnaies fiat) qui est très opaque mais certainement supérieure notamment en raison de la logistique de l’or, de la monnaie fiduciaire (billets et pièces), de l’empreinte carbone des postes de travail bancaires, des immeubles, des salles des coffres et des data centers des banques.

La réponse, plus scientifique, que je vous propose ici : Bitcoin utilise les principes fondamentaux de la thermodynamique pour que sa consommation électrique soit une mesure de la sécurité des transactions.

Pour expliciter, je dois commencer par dire que la thermodynamique pointe souvent le bout de son nez dans notre vie quotidienne. Par exemple, quand l’eau s’évapore. L’évaporation est un phénomène endothermique, c’est à dire consommateur d’énergie. On peut ressentir ce refroidissement en mettant un peu d’eau, d’alcool ou d’éther à température ambiante sur la peau. S’agissant de l’eau, c’est un peu comme si l’océan se protégeait contre une évaporation et un réchauffement trop rapide lorsque le soleil donne. La condensation (transformation inverse) est exothermique, produisant de la chaleur : c’est le principe du sauna.

Dans la vapeur les molécules sont libres, mais, dans le liquide, elles sont tenues les unes aux autres. Dans l’évaporation, ces liaisons sont cassées, c’est à dire que le désordre (entropie) des molécules d’eau augmente.

Or le deuxième principe de la thermodynamique énonce qu’une transformation d’un système thermodynamique ne peut pas diminuer l’entropie globale (incluant l’entropie du système et du milieu extérieur). Dans le cas général d’une transformation quelconque, il y a création d’entropie et dans le cas particulier d’une transformation réversible (comme l’évaporation), l’entropie est conservée, la création d’entropie est nulle. En clair, si l’entropie des molécules d’eau augmente quand elle s’évapore, l’entropie de l’extérieur diminue, c’est pourquoi la peau sur laquelle sont posées les molécules d’eau se refroidit.

Revenons au système monétaire, un aspect de notre vie quotidienne presque aussi important que l’eau. Je ne fais ici qu’appliquer cette théorie à Bitcoin vu comme un système thermodynamique. Le système est défini comme le réseau Bitcoin (mining nodes, full nodes, light nodes et tout ce qui leur permet de communiquer), le reste est l’extérieur.

Lorsque vous recevez un salaire, la monnaie représente l’énergie que vous avez consacrée à ce travail : la monnaie s’utilise alors comme une réserve d’énergie, que vous pourrez dépenser dans le futur pour obtenir une quantité d’énergie équivalente en valeur (pas forcément en quantité), notamment sous forme d’une bien qui a lui-même nécessité de l’énergie pour être produit.

Dans le cas d’un bien tangible, on peut parler d’un stock d’énergie, le travail qui a été consacré à sa production, tandis que dans le cas d’un service, il s’agit plutôt d’un flux d’énergie, le travail qui est fourni dans l’exécution du service. L’un et l’autre peuvent être monétisés, ce que suggérait la définition naïve d’Aristote pour la monnaie, réserve de valeur (représentation d’un stock d’énergie) et moyen d’échange (représentation d’un flux d’énergie).

La troisième fonction attribuée à la monnaie selon Aristote, l’unité de compte, est plus discutable car elle sous-entend l’exclusivité. Si une monnaie est utilisée comme unité de compte exclusive, elle bénéficie d’un avantage déterminant sur les autres et conduit au monopole monétaire. La fonction d’unité de compte non exclusive ouvre le champ des possibles à d’autres mesures comme l’énergie ou le temps qui s’éloignent de l’objectif dévolu à une unité de compte exclusive, à savoir la stabilité des prix exprimés dans cette unité.

En d’autres termes, l’unité de compte monopolistique doit faire place à une pluralité de comptes. Une entreprise pourrait ainsi publier des comptes florissant en euros et désastreux en empreinte carbone ou l’inverse. La pluralité des monnaies et des comptes est le préalable à une gouvernance d’entreprise responsable et à des politiques publiques soutenables.

Un système monétaire est donc une modélisation des flux et des réserves d’énergie qui s’échangent entre les humains. Pour que le système soit fonctionnel, la modélisation doit être consensuelle parmi les utilisateurs mais ce consentement peut être fabriqué ou éclairé.

Le ou les émetteurs d’une crypto-monnaie peuvent susciter l’adhésion par la transparence de son code et de sa blockchain.

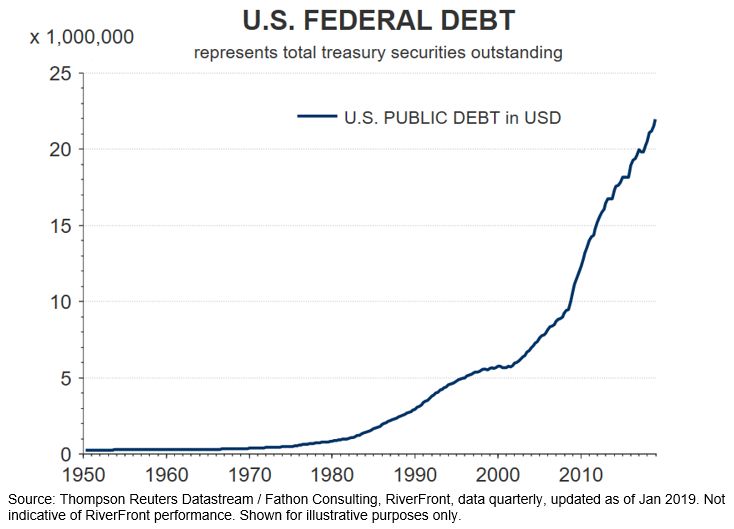

A l’inverse, les systèmes monétaires traditionnels ont fait l’objet d’une capture réglementaire progressive et insidieuse débouchant sur des monopoles régionaux (USD, EURO, etc.) et sur l’opacité, amplifiée depuis la fin de l’étalon or dans les années 70.

Depuis cette date, la création monétaire, libérée de tout lien avec une grandeur physique, s’est affranchie des lois de la thermodynamique. L’opacité de la création monétaire par la dette permet à la sphère financière de prélever environ 30% la valeur ajoutée par les autres acteurs économiques.

En effet, si la monnaie est créée sous forme de dette, elle représente une énergie qui sera fournie par l’emprunteur et non par la banque.

Les intérêts sur les prêts bancaires, exprimés en pourcentage de la quantité de monnaie créée, sont donc totalement illégitimes, les frais de fonctionnement de la banque pouvant être couverts par de simples frais de dossier. Le consentement aux intérêts sur les prêts bancaires ne tient qu’à la confusion soigneusement entretenue avec les prêts de pair à pair qui, eux, ne créant pas de monnaie mais la transférant simplement à l’emprunteur, justifient un loyer sous forme d’intérêts.

Bitcoin, comme l’or, possède la double propriété de représenter l’énergie dépensée pour le créer et d’exister en quantité limitée. D’autres points communs méritent d’être soulignés : des applications non-monétaires (dans l’industrie et l’artisanat pour l’or et dans un service ouvert et décentralisé de signature électronique pour Bitcoin) où ils jouissent de propriétés uniques (esthétique et conductivité pour l’or, sécurité et résilience pour Bitcoin) et d’une popularité mondiale.

Miner des bitcoins équivaut à frapper une monnaie métallique avec une différence essentielle : la taille des pièces (utxos : « unspent transaction outputs ») reste variable car elles sont systématiquement fondues à chaque transaction les impliquant pour être divisées ou recombinées.

Le mot minage est donc trompeur dans le cas de Bitcoin car il correspond davantage à l’utilisation de Bitcoin qu’à son extraction (« minting » plus exact que « mining »). En effet, on doit considérer que l’intégralité des Bitcoins a été « émise » le 3 janvier 2009 avec le premier bloc fondateur de la blockchain Bitcoin et l’application du protocole.

Du point de vue thermodynamique, le « minage » d’un bloc (donc, en vrai, le « minting ») correspond à un double changement d’état de solide à liquide puis de liquide à solide.

Il n’y a en réalité qu’un seul coin comme il n’y a qu’un seul métal or. Les satoshis (un satoshi est la plus petite fraction de bitcoin actuellement possible = 1 cent millionième de bitcoin) sont l’équivalent des molécules d’eau ou d’or.

Une transaction signée est constituée de satoshis (sats en abrégé) liquides : les sats sont transférés sans contraintes (exemple : sur le Lightning Network) jusqu’à leur confirmation dans un nouveau bloc qui marque leur retour à l’état solide (gel).

Selon le deuxième principe de la thermodynamique rappelé précédemment, nous sommes dans le cas d’une transformation réversible où l’entropie est conservée. Cependant, la variation d’entropie du Bitcoin lors de la fonte des sats contenus dans des transactions précédentes est quasi nulle car la production d’une signature consomme très peu d’énergie alors que le gel des sats de la transaction de minage (coinbase transaction en anglais) d’un bloc n’est pas une simple signature mais précisément l’expression du consensus des validateurs. Cette asymétrie énergétique entre la fonte et le gel des sats implique que le minage d’un bloc correspond pour l’essentiel à une diminution de l’entropie du système dans le gel des sats. Le passage du liquide au solide doit être compensé par une augmentation de l’entropie de l’extérieur : en langage courant, le frigidaire consomme de l’électricité et chauffe la pièce.

Selon le même principe thermodynamique, il en résulte que, en l’absence d’asymétrie énergétique entre signature et confirmation des transactions (proof of stake et autres), celles-ci ne sont pas véritablement gelées.

Par exemple, dans un système « proof of stake », une majorité relative des coins, accumulée au fil du temps ou simplement prêtée, peut être contrôlée par une entité centralisatrice qui peut ensuite décider d’inverser telle ou telle transaction. Aucune contre-mesure n’est possible si l’entité ne vend pas ses coins. Il n’existe pas de barrière thermodynamique protégeant le système contre la réécriture des transactions passées.

Pire, il existe une véritable incitation pour les détenteurs de coins PoS à les prêter contre une promesse de remboursement dans un coin concurrent PoW. Dans ce cas, l’emprunteur, organisateur de la prise de contrôle du coin PoS, rembourserait les prêteurs avec les bénéfices liés à la plus-value observée sur le coin PoW, qui sortirait gagnant de l’opération.

Dans le système proof of work, une majorité est forcément temporaire car elle peut être contestée par d’autres mineurs investissant dans davantage de matériel. La confirmation des transactions peut être temporairement perturbée mais pas durablement remise en cause.

On voit donc clairement que les « preuves de travail », en gelant les transactions dans les couches de glace successives que sont les blocs, assurent l’équilibre thermodynamique du système, c’est à dire sa résilience et sa sécurité.

Biblio :

Frederick Soddy , dans son livre fondamental « Wealth, Virtual Wealth and Debt » (traduit en français par Jean-Paul Devos) fut le premier en 1926 à examiner un système monétaire du point de vue de la thermodynamique.

Thomas P. Wallace : Wealth,Energy and Human Value, 2009

A propos de l’auteur

Pierre Noizat, pionnier français du bitcoin et des blockchains, a cofondé les exchanges Paymium et Blockchain.io dont il est le CEO. Conférencier, il est également l’auteur de plusieurs livres sur le sujet, dont Bitcoin, mode d’emploi paru en janvier 2015, et du blog e-ducat.fr consacré aux monnaies numériques décentralisées.

Cet article a été publié initialement le 26 juin 2020 sur e-ducat.fr sous la licence Creative Commons Paternité – Partage à l’Identique 2.0 France.